- 翰林提供学术活动、国际课程、科研项目一站式留学背景提升服务!

- 400 888 0080

依靠收购、建校、涨学费,赴港上市的内地教育企业能走多远?

图片来源:拍信网

来源|芥末堆作者|红印儿

编辑|李威

2017年可谓见证了内地民办教育企业赴港上市的一波小高潮。

到目前为止,一半以上在港股上市的内地教育公司都是在去年入场的。

睿见教育、宇华教育、民生教育、新高教集团以及中教控股这五家教育集团于2017年先后登陆港股市场,引发资本对教育股的密切关注。

民办教育企业的蓬勃发展与资本市场、整体环境条件的催化不无关系。

一方面,2017年新《民促法》的正式实施为民办教育企业的资产证券化提供了契机;另一方面,港股相比之下较快的审批速度及港股通的资金流通性优势都是吸引教育集团赴港上市的因素。

截至2017年末,新上市的五家教育集团的股价整体呈涨势,睿见教育更以近178%的累计涨幅远超多数同类企业。

目前,宇华教育和中教控股的总市值均突破100亿港币。

2017年港股上市的民办教育集团

不过,仅有题材热度还不足以支撑股价的持续涨势。

2017年11月21日,睿见教育发布的年度业绩公告显示,其2017财年的招生总人数、收入、毛利均较2016年同期有所增长。

可是就在当天,睿见教育的股价出现了2017年下半年以来几乎最大幅度的下跌。

影响股价的因素虽然很多,但是无论怎样,“用业绩说话”的道理永远不会过时。

赴港上市以来,这几家民办教育企业究竟表现如何?他们的业务发展有着哪些共性和各自的特点?

学费收入是生命线截至目前,睿见教育和宇华教育均公布了2017年报,新高教集团、民生教育以及中教控股则发布过2017中期报告或最新业务通报。

整体而言,学费依然是这五家民办教育集团的主要收入来源,睿见教育和宇华教育2017年度大部分的新增收入都来自招生人数增长带来的学费增量。

实际上,扩大集团规模、提高学校容量、上涨学校收费已经成为民办教育股提升盈利能力的三大法宝。

扩大集团规模主要是指自主建立新的学校或者收购其他民办学校,前者的进度与教育集团在地产、政府等多方面的资源积淀相关,后者则考验教育集团运作资本的能力。

例如,睿见教育的董事会主席刘学彬同时也是丰耀地产的控股股东,早在2002年就从东莞地区进入房地产行业。

2018年,睿见教育计划在广东省云浮市和四川省广安市新建学校。

法国巴黎银行中国投行董事朱泉星曾就此对媒体表示,睿见教育背靠地产业务,其迅速筹建学校的能力会是一大扩张优势。

与睿见教育侧重自建校区不同,中教控股和民生教育都将收购学校作为IPO筹资的主要用途。

这两家公司的招股书显示,用于收购学校的资金占业务发展总融资的一半以上。

截至2017年6月底,民生教育从IPO中获得融资约11亿人民币。

自上市以来,民生教育接连达成协议,分别收购安徽文达信息工程学院、安徽蓝天飞行学院、安徽信息学校以及重庆电信职业学院的51%举办者权益,四笔收购累计耗资超过7亿人民币。

无论是自建新校还是收购已有学校,民办教育企业都是为了开拓更多生源,从而获取更多学费与盈利。

但新学校从筹建到运营所需时间通常在一到两年之间,寻觅值得收购的标的学校也非一日之功,因此这两种提升营收的方法都不够立竿见影。

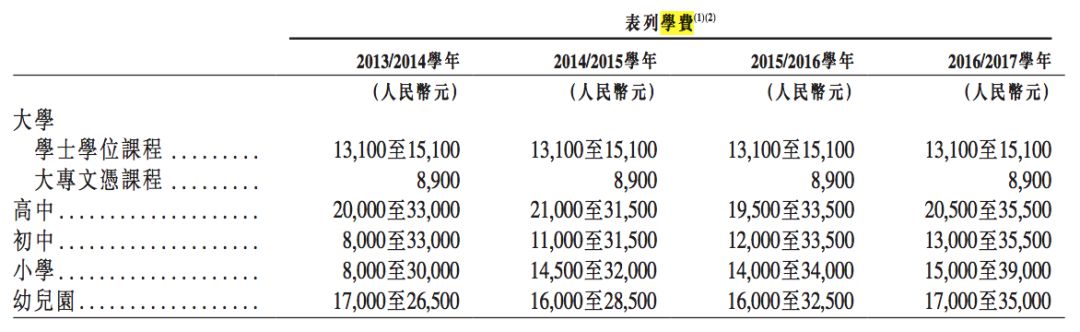

宇华教育上涨的学费

相较之下,提高学校容量和上调学校费用就显得更为“短平快”。

睿见教育2017财年近80%的收入都来自学生学费和住宿费。

睿见教育的管理层认为,这部分收入的增长主要来自学生人数的增加,而这与集团下属学校的扩容密切相关。

自2013年起,睿见教育旗下学校的学生总容量、招生总数、整体校园利用率均持续处于增长状态。

今年睿见教育还将继续在现有学校开拓更多可利用空间。

上调费率则几乎是所有教育集团都会采取的增收方式。

以宇华教育为例,在2013/2014学年到2016/2017学年间,除了其下的郑州工商学院未涨学费之外,K12阶段的24所学校每学年学费涨幅约为10%。

宇华教育还计划获得必要的政府批准,上调2017/2018学年的大学学费。

不过,有时候扩张不但不会带来招生人数的增加,反而还会体现为偏低的学校整体使用率。

宇华教育拥有的25所学校的整体利用率在2016年仅为67.7%,其运营学校的初中部分的整体利用率仅为44.2%。

宇华教育董事长李光宇对媒体解释,利用率低主要由于学校成立时间短,生源不充足。

高等教育尤为吃香

将学校收费作为公司主要盈利来源的商业模式或许有点过于直截了当,可实际上,各个教育集团的业务战略与模式都与中国教育行业的政策与市场环境相关。

由于2017年9月生效的《民促法》规定义务教育阶段不得设立营利性民办学校,将业务投向幼儿园、高中、高校以及职业学校成为企业获利的主要选择。

去年于港股上市的五家民办教育公司里,除了睿见教育和宇华教育以小学到高中教育为主营业务之外,中教控股、民生教育以及新高教集团均主打高等教育。

另外,宇华教育还将触角伸到了学前教育部分。

图片来源:弗若斯特沙利文

全球最大的企业增长咨询公司弗若斯特沙利文(Frost & Sullivan)为去年港股上市的五家教育公司均提供了行业顾问服务。

根据其调研结果,尽管高等教育招生人数近年来有所增加,本科层次高等教育的录取率却一直相对较低。

2016年在超过1500万的适龄人口中仅有不到50%的人被高等院校录取,而仅有约25%的人被本科录取。

政策利好与市场前景吸引着几家教育集团密集布局高等教育领域。

虽然在上市时只拥有郑州工商学院这一所大学,但宇华教育在去年12月频频出手,接连收购了湖南猎鹰技工学校、湖南涉外经济学院和湖南涉外经济学院职业技能培训中心三所民办高校,共耗资约14亿人民币。

这三所高校的在读学生约为29000名,预计将产生约4亿人民币的年度收入。

新高教集团2017中期报告里显示的学校分布

与前文提到的民生教育类似,新高教集团上市后即完成了两笔收购。

考虑到新疆目前的大学入学率较中国其他省份低,新高教集团收购了新疆财经大学商务学院的56%股权。

今年初,出于跟宇华教育一样看好河南作为高考生源大省的潜力,新高教集团将战线推进河南,收购了洛阳科技职业学院的55%举办权。

同时,新高教还正在甘肃筹建西北工商职业学院,预计明年开始招生。

五家上市公司里规模最大的中教控股是《民促法》生效后第一家成功登陆港交所的学历教育企业。

虽然只经营管理着三家高校,但中教控股的在校学生总数超过7.5万。

根据弗若斯特沙利文的报告,若按学生人数计算,由中教控股管理经营的江西科技学院是中国最大的民办本科院校。

收购高校、优化学费定价并增加学生数量也是中教控股近期打算采取的扩展策略。

政策或成最大不确定因素

不过,民办教育集团的规模化扩张之路并非一条坦途。

虽然业绩增长与学费收入息息相关,但增收学费这件事的实施过程并不简单。

如宇华教育在招股书中所说,随着越来越多同行涌入赛道,公司或许面临被迫下调价格以吸引招生的压力。

另外,根据《民办教育收费暂行管理办法》,提供学历教育的民办学校的收费种类与金额须经相关政府部门批准,提供非学历教育的民办学校则须报相关政府部门备案。

考虑到几家上市教育公司都在提供学历教育,他们获得调整费率政府批文的情况将不可避免地影响其学费增收的进展。

在原有校园内新建校舍以提升校容的做法则可能面临土地使用不合规、土地权属不清等问题。

尚在提交招股书的时候,民生教育位于重庆和内蒙古的三所高校就都存在学校楼宇的产权瑕疵。

截止到2017年6月底,民生教育旗下依然有8栋楼房的产权许可有待相关政府部门审核。

深圳一从事民办教育十几年的民办学校校长对媒体表示,民办学校的改扩建受历史遗留问题与政策的制约很大。

虽然上市教育公司都在用收购的方式打造规模效应,但仅仅依靠跑马圈地并不能保证企业拥有绝对的竞争壁垒。

一方面,优质的收购标的并不会在短时间内集中出现;另一方面,收购之后的整合不力或许会给公司带来额外的损失。

民生教育在其招股书中表示,当整合收购学校的业务时,集团可能会在管理理念、挽留教员以及重塑品牌方面遇到挑战。

图片来源:弗若斯特沙利文

外延式并购到头来依然需要内生式增长来提供持续动力。

长远来看,中教控股选择以提供高附加值的国际课程、开设在线课程、增加海外业务拓展等方式获得业绩的持续增长。

同时,五家上市公司都不约而同地强调品牌积淀对自身业绩增长的重要性,口碑营销往往也是其获得新增生源的主要方式。

品牌的确可能成为各大教育集团在趋于同质化的竞争中胜出的一个筹码,其重要性对宇华教育来说尤甚。

宇华教育曾以“北京大学附属中学”的品牌名称运营旗下的16所K12学校。

2014年,宇华教育与北京大学签订协议终止使用“北京大学附属中学”的品牌,并进一步以“宇华”的品牌做集中管理。

学生和家长对“宇华”是否会怀有同等的认同尚待观察,而这将与宇华教育的招生情况密切相关。

除此之外,五家港股上市的教育集团均采用了VIE架构,因此在外商投资政策与协约管理方面也都存在一定风险。

接下来,随着《民促法》的影响和人口红利逐渐显现,民办教育公司的盈利模式想必又将经受新一轮检验。

虽然教育行业的市场往往较零散且受地域差异影响不小,但在资本逐利的驱动下,这五家上市公司或许不久就会短兵相接。

毕竟,新高教集团在去年底就已经将触角插进了宇华教育的大本营河南省。

早鸟钜惠!翰林2025暑期班课上线

最新发布

© 2025. All Rights Reserved. 沪ICP备2023009024号-1