- 翰林提供学术活动、国际课程、科研项目一站式留学背景提升服务!

- 400 888 0080

A-Level经济课程“Indirect tax间接税”知识点讲解!

日常生活中我们会接触到各种各样的税,其中间接税(Indirect tax)是比较重要的一种。间接税是一种支出税,通常通过提高商品的售价或劳务价格等办法转嫁出去,最终由消费者负担。间接税由增值税(value added tax VAT)和消费税(excise duties)组成。今天我们对A-Level经济课程“Indirect tax间接税”知识点进行讲解!

1. 增值税VAT是一种从价税(Ad valorem tax),是以课税对象的价值或价格形式为标准,按一定比例计算征收的各种税。它与商品的价格有直接的关系,优质价高的商品税高,劣质价低的商品税低。比如,目前孟加拉国的大多数商品都要缴纳15%的增值税。

2. 消费税Excise Duties是一种从量税(Specific tax),是以课税对象的数量为依据的税收。所收取的税额不随着货物的价值而变化,但随着购买货物的数量而变化。因此在相同的情况下,无论Petrol(石油)的价格是5美元还是10美元,其消费税都是一样的,但是后者的增值税是前者的2倍。

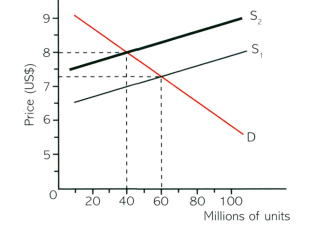

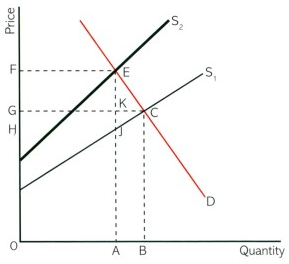

价格理论也可以用来分析间接税的征收对一种商品的影响,如下图所示,假设对每个单位征收1美元的从量税。这会导致supply的减少,supply那章学习的内容。所以供给曲线向上垂直平移1美元。我们得知原来的Equilibrium Price(均衡价格)是7.3美元,在这个价格上有6000万个单位被买卖。1美元的税将会提高价格和减少数量。New Equilibrium Price是8美元,此时需求量下降到4000万个。

这个结果可能会让大家吃惊。征收每单位1美元的税只使每单位的价格提高了0.7美元,而不是全部1美元的税。这是因为税收不太可能完全落到消费者身上,这种情况下消费者支付了0.7美元的税,其他0.3美元的税由生产者支付。

接下来我们把从价税(Ad valorem tax)如何影响Supply做一个更详细的解释:

因为征收从价税会导致Supply曲线的Up-ward shift

A.Original equilibrium price and quantity OG and OB原先的均衡价格和数量是OG与OB;

B.New equilibrium price and quantity OF and OA新的均衡价格和数量是OF与OA;

C.Incidence of tax per unit on consumer GF对消费者每单位应付的税是GF;

D.Incidence of tax per unit on producer HG对生产者每单位应付的税是HG;

E.Tax per unit in equilibrium HF对每单位的总征税是HF;

F.Total tax paid by consumer,GKEF消费者支付的总税款是GKEF的面积;

G.Total tax paid by producer,GHJK生产者支付的总税款是GHJK的面积;

H.Total tax revenue of government,FHJE政府所能征收的总税款是GKEF+GHJK的面积是FHJE;

I.Change in producer’s revenue, OBCG-OAJH生产者收入的变化是OBCG-OAJH的面积;

J.Change in consumer’s expenditure,OBCG-OAEF消费者支出的变化是OBCG-OAEF的面积。

下面我们通过两道例题来进行分析:

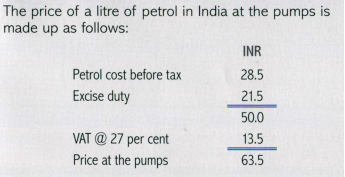

For each of the following changes, calculate the new price of petrol. For each change, assume that the price at the pumps is initially INR 63.5 (Indian rupees).

1. An increase in the cost of crude oil pushed up the cost of petrol before tax from INR 28.5 to INR 32

2. The government increased excise duty from INR 21.5 to INR 23

3. VAT was reduced from 27 per cent to 25 per cent

这道题就是计算 VAT与excise duty

我们已知VAT随着商品的价值变化而变化,而excise duty是不随着商品的价值变化。由图可知,petrol的税前价格是28.5 excise duty是21.5 VAT是13.5

1. 当税前价格从28.5上升到32

32+21.5+(32+21.5)*27%=67.945

2. 当政府把excise duty从21.5上升到23 28.5+23+(28.5+23)*27%=65.405

3. VAT的税率从27%降到25%

28.5+21.5+(28.5+21.5)*25%=62.5

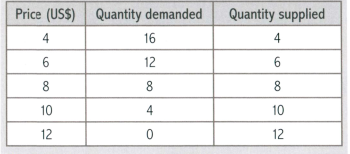

1. What is the equilibrium quantity demanded and supplied? The government now imposes a specific tax of US$3 per unit

2. What is the new equilibrium quantity demanded and supplied?

3. What is the new equilibrium price?

4. What is the incidence of tax per unit on (i) the consumer and (ii) the producer?

5. What is the (i) tax per unit and (ii) total government revenue from the tax?

6. By how much will the before tax revenue of producers change?

1. 由表格可知,当demand=supply的时候,就是equilibrium price。所以,当price=8美元的时候,equilibrium demand quantity=supply quantity=8 units.

2. 已知要加3美元的税,所以Supply curve的应该垂直向上平移三个单位,由图标中的数字我们可以计算出原先的supply curve的函数表达:p=q新的supply curve就是p=q+3因为Demand curve没有变动。所以 函数为p=-0.5q+12。

3.new equilibrium price就是9美元。

4. I) 原先的equilibrium price是8美元,new equilibrium price是9美元,所以consumer 支付的税是1美元。

ii)因为征收了3美元的税,所以producer支付的税是2美元。

5. I)原题得知tax per unit =3 美元。

ii) Government revenue = 卖出的数量*每单位的税收=6*3=18 美元。

6. 没征税前的producer revenue=价格*卖出的数量=8*8=64,征税后的价格是9美元,但是实际上付了3美元的税,所以实际到手只有6美元,征税后的producer revenue=6*6=36美元,revenue change=64-36=28美元。

这章节的重点要求:

1.计算VAT和Excise duty。

2.征税时,supply curve的移动对equilibrium price产生的影响和当产生新的supply curve时,图像中所对应的revenue变化。

A-Level备考,刷题资料必不可少,扫码咨询

【免费领取】历年真题及解析,考前冲刺,名师讲解,专业答疑!

早鸟钜惠!翰林2025暑期班课上线

最新发布

© 2025. All Rights Reserved. 沪ICP备2023009024号-1